Les ETI ont maintenant conscience de l’importance de la transformation digitale. La prochaine étape ? En faire une réalité business. Décryptage de Sébastien Hours, DG de Keria, et Pierre-Olivier Brial, Directeur Général Délégué de Manutan, qui président la commission digitale du METI.

Les ETI dans la première phase de la transformation digitale

Les résultats de la deuxième édition du baromètre de la maturité digitale des ETI françaises sont tombés : au sein des entreprises de taille intermédiaire, la prise de conscience est là. « La transformation digitale est désormais considérée comme un vrai axe de la stratégie d’entreprise », détaille Sébastien Hours. Cette prise de conscience fait entrer les ETI françaises dans ce que les dirigeants du METI qualifient de « premier stade » de la transformation digitale.

À cette étape de la digitalisation, trois enjeux « prioritaires » pour les ETI :

1- S’équiper des solutions technologiques les plus adaptées. Les dirigeants doivent à présent pleinement intégrer le digital dans leurs activités. Cela passe par la création d’un plan de transformation digitale, « avec des actions concrètes et mesurables », que les chefs d’entreprise devront potentiellement porter avec une équipe dédiée.

2 – Adapter les compétences des équipes aux nouveaux outils et process mis en place au sein de l’entreprise.

3 – Créer un écosystème favorable, grâce à des partenariats stratégiques. Les ETI doivent apprendre à collaborer avec les start-ups innovantes de manière agile, mais aussi avec de nouveaux acteurs comme les GAFA, « qui ont des pratiques très différentes des nôtres sur certains axes comme la sécurité et le traitement des données », détaille Sébastien Hours. « Ce nouvel écosystème nécessite également la présence des grands acteurs nationaux et internationaux. »

Aux yeux de Sébastien Hours et de Pierre-Olivier Brial, les ETI françaises possèdent déjà plusieurs atouts pour mener à bien leur transformation digitale. La taille est un « facteur essentiel », estime Sébastien Hours. « Elle nous rend réactifs, très agiles et nous donne également une vraie capacité à nous projeter sur le moyen-long terme. Nous mesurons aussi très fortement l’efficacité ou non d’un projet. » Autre atout mentionné : la mission des ETI, « bien au-delà » de l’aspect purement économique. « Plus des deux tiers d’entre elles sont des sociétés familiales. Parce qu’on ancre le digital dans un projet qui dépasse le cadre financier, nous sommes capables d’engager les collaborateurs dans la transformation, avec des points de repères fixes », indique Pierre-Olivier Brial.

Passer d’une prise de conscience à une réalité business

Pour encourager la collaboration avec les start-ups, le METI a notamment lancé le groupe de travail French Tech ETI, mettant en relation les ETI et les jeunes pousses de la French Tech, et des collaborations avec des associations comme France Digitale, « très portées sur ces leviers-là ». Fin 2017, le METI a décidé de lancer une « véritable dynamique », pour encourager les entreprises françaises à accélérer leur transformation digitale. « L’enjeu de cette année est de passer d’une prise de conscience à une réalité business, avec de vrais cas pertinents de réussite sur le plan de la transformation d’entreprise. »

En tant que dirigeants, Sébastien Hours et Pierre-Olivier Brial connaissent bien les challenges auxquels sont confrontées les entreprises durant leur mue digitale. « Chez Keria, nous intégrons la transformation digitale depuis une dizaine d’années dans nos plans stratégiques et au sein de chaque activité qui le nécessite », révèle Sébastien Hours. Le digital impacte aujourd’hui les trois axes principaux de la stratégie d’entreprise du leader français du luminaire : le développement et la conception des collections produits, l’expérience client, et l’évolution des modes d’organisation et des process.

Parmi les nombreuses révolutions digitales menées au sein de Keria, Sébastien Hours en détaille trois. La première concerne le développement et la conception produit, avec la création en partenariat avec une start-up de l’application smartphone Keria LED, qui centralise toutes les ampoules connectées du client. « L’utilisateur a de nouvelles solutions intelligentes d’éclairage, et de notre côté, nous pouvons mieux analyser les usages de nos produits pour en développer de nouveaux. ». Ensuite, une application sur tablette qui permet aux équipes de Keria d’élaborer des produits sur-mesure directement avec le client en magasin. Enfin, la consultation en direct sur les réseaux sociaux de la communauté de Keria, afin de l’impliquer « dès la conception d’un nouveau produit » dans le choix du design et de la couleur.

Deuxième révolution, qui touche l’expérience client : l’utilisation de la réalité augmentée. « Nous travaillons actuellement avec une start-up grenobloise sur des solutions de réalité augmentée pour que les clients puissent visualiser un produit comme s’il était placé chez eux. »

Dernière révolution, la mise en place d’une meilleure collaboration en interne. « Nous avons été parmi les premiers à tester l’application Workplace by Facebook en 2016. Les équipes interagissent en temps réel, peuvent lancer des projets et trouver des solutions de manière rapide et collaborative. »

Du côté de Manutan, « on a démarré le digital il y a 16 ans, à l’origine comme une extension de notre métier », explique Pierre-Olivier Brial. Du catalogue, l’entreprise passe au e-commerce qui devient un moyen de fédérer l’ensemble des filiales du groupe. « Nous avons été parmi les premiers à proposer des catalogues électroniques, ce qui nous a permis d’élargir la distribution à de nouveaux interlocuteurs. » Mais le digital ne se résume pas au e-commerce. Face à une multitude d’acteurs lançant leur site de vente en ligne, « nous avons dû évoluer car notre modèle devenait de moins en moins différenciant. » La Direction Générale décide de revoir la mission de Manutan : « Créer une relation de qualité, basée sur la sincérité et la responsabilité. Le digital représentait un fantastique moyen d’aller vers ce projet. »

La transformation digitale de Manutan s’est également traduite par deux révolutions. La première sur la culture de l’entreprise : la Direction Générale de Manutan présente à ses équipes la digitalisation comme un moyen « d’hybrider la relation humaine et la technologie. » Pour apprendre la relation client et les bonnes pratiques digitales à ses équipes, Manutan se dote d’une université interne, « qui travaille sur la relation que chacun a avec soi-même, avec les autres et avec ses clients. » Pour sa seconde révolution, les équipes de Manutan s’envolent en direction de la Silicon Valley pour y découvrir le « Minimum Viable Product » et la culture du « test and learn ». Résultat ? Dès son retour en France, Manutan créé un « Lab », au sein duquel sont étudiés les besoins et les problématiques des clients en vue de concevoir rapidement un premier produit en mesure d’y répondre : le fameux MVP. Le groupe passe ainsi de quelques gros chantiers s’étalant sur plusieurs années à une multitude de petits projets plus rapides à tester. « En janvier par exemple, nous avons sorti un produit réalisé en seulement trois mois », détaille Pierre-Olivier Brial. « Nous sommes désormais plus agiles, pragmatiques et notre rapport à l’échec a totalement changé. »

En ordre de marche vers une « ETI Nation » ?

Les ETI françaises ne sont pas seules pour aborder leur transformation digitale. En prenant leur fonction au sein de la commission digitale du METI, Pierre-Olivier Brial et Sébastien Hours se sont donnés pour mission de les encourager. Ce coup de pouce commence par un travail sur la visibilité et l’attractivité des ETI, qui possèdent d’importants besoins en termes de recrutement digital. « Elles doivent renforcer leur attractivité face aux start-ups et aux grands groupes ! », s’exclame Sébastien Hours. « Peu de personnes le savent, mais si vous regardez sur la période de 2009 à 2015, les ETI ont créé plus de 335 000 emplois nets, soit la catégorie d’entreprise qui a créé le plus d’emplois sur la période », ajoute Pierre-Olivier Brial. En défendant la cause des ETI auprès des pouvoirs publics, les dirigeants comptent aussi sur le gouvernement pour soutenir les ETI françaises autant que les start-ups et les grands groupes. « Le plan PACTE, porté par Bruno Le Maire, montre qu’il y a déjà une vraie volonté de les écouter », précise Sébastien Hours.

Le METI rêve aussi d’une « ETI nation ». « La France ne compte que 5 000 ETI contre 12 000 en Allemagne », expose Pierre-Olivier Brial. La botte secrète de l’Hexagone ? Ses nombreuses start-ups, que le METI voit comme un « vrai réservoir d’ETI potentielles via le digital. » L’idée : donner aux start-ups l’envie d’évoluer, et de ne pas considérer le rachat comme seule option. « Je précise tout de même que le digital n’est pas une solution miracle », ajoute Sébastien Hours. « Il s’agit simplement d’une évolution des process et des solutions qu’il est possible d’apporter aux clients. Ce n’est pas le digital qui va porter et transformer la France et le développement des entreprises ! » Les dirigeants voient deux conditions pour faire faire de l’Hexagone une « ETI nation » : la création d’un écosystème favorable à une collaboration forte start-up-PME-ETI-grands groupes, qui permettra aux plus petites de grossir plus rapidement qu’aujourd’hui. La seconde, plus générale, intègre une évolution de « la législation, de la fiscalité et de l’état d’esprit entrepreneurial », conclut Sébastien Hours.

Comme dans tout système, pour piloter l’entreprise, le dirigeant doit pouvoir recevoir des signaux qui l’alertent sur des dérives et des déséquilibres susceptibles de déstabiliser ses fondamentaux et de le mener à la ruine s’il ne réagit pas.

Les plus grandes entreprises sont de ce point de vue le plus souvent bien équipées tant intellectuellement que techniquement : elles se forgent leurs propres méthodes et outils (reporting, contrôle de gestion, credit management, comités stratégiques…)

A l’opposé, la TPE-PME et son dirigeant manquent le plus souvent de ressources, de lucidité voire d’objectivité. Les expertises et les outils devront donc lui venir de l’extérieur, un co-pilote en quelque sorte (expert-comptable, conseil).

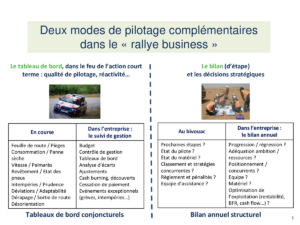

Méthodologiquement, il nous paraît cependant crucial de distinguer ici deux niveaux distincts pour piloter l’entreprise, en recourant à la métaphore du rallye automobile

a. Le « pilotage temps réel » en cours d’étape et les alertes-écarts

Dans le rallye automobile, l’unité de temps est fréquemment la journée ; pour piloter l’entreprise, c’est le plus souvent l’année (ce peut être le semestre, le trimestre, la saison…).

On navigue alors « aux instruments ». Les cadrans du tableau de bord doivent permettre de suivre en temps réel la vitesse instantanée et moyenne (équivalent : le CA quotidien et cumulé), la consommation de carburant et l’usure des pneus (équivalent : les achats et consommables, les temps de fabrication), la fatigue de l’équipage (équivalent : le dirigeant et ses équipes), les écarts par rapport aux prévisions météorologiques (équivalent : la conjoncture économique et politique, les grèves…), le chrono par rapport aux autres coureurs (équivalent : positionnement concurrentiel, part de marché). Le circuit est tracé à court terme. Le pilote (comme le chef d’entreprise) est le « nez dans le volant ». Le co-pilote, muni de la feuille de route, guide une conduite optimale et prévient à l’approche des virages et des passages difficiles (équivalent : dégradation des marges, impasses de trésorerie…).

Dans la PME, il s’agit de mettre en place des tableaux de bord avec les indicateurs pertinents, de les suivre et de redresser la trajectoire pour éviter la sortie de route, de perdre des secondes précieuses (prospects, clients, affaires). Toutes les PME n’en sont pas dotées. Certaines naviguent à vue. Et c’est évidemment la source la plus immédiate et flagrante des difficultés.

En fait, ces tableaux de bord se concentrent principalement sur les ventes, les marges et la trésorerie. À court terme.

Problème : si l’on constate sur le tableau de bord en cours ou en fin d’étape que l’on est parmi les derniers, que l’on est à court de carburant, que le pilote épuisé s’endort au volant, que l’on s’est perdu au milieu des sables, on se trouve sans doute face à un manque de préparation et de vision stratégique.

b. Le « pilotage stratégique » au bivouac (bilan périodique) et les alertes-structure

Ainsi, pour totalement indispensable que soit cette instrumentation pour maîtriser et optimiser le parcours intra-étape (équivalent : intra-annuel), elle ne saurait cependant suffire à la bonne marche de l’entreprise, à son développement harmonieux, et de manière induite à la prévention de ses difficultés.

Il convient dès lors de donner toute son importance au bilan d’étape et à la préparation des étapes suivantes pour piloter l’entreprise avec la hauteur nécessaire . C’est le temps du bivouac : on se pose pour réfléchir.

Et là, les problématiques et leurs indicateurs sont différents, de nature stratégique et structurelle. Il importe alors d’analyser les caractéristiques de ces prochaines étapes (kilométrage, terrain, météo, position dans le classement, handicaps et pénalités…) qui trouvent leurs correspondants en entreprise dans les évolutions de la conjoncture, du secteur, des réglementations, des concentrations, de la

Comme dans tout système, pour piloter l’entreprise, le dirigeant doit pouvoir recevoir des signaux qui l’alertent sur des dérives et des déséquilibres susceptibles de déstabiliser ses fondamentaux et de le mener à la ruine s’il ne réagit pas.

Les plus grandes entreprises sont de ce point de vue le plus souvent bien équipées tant intellectuellement que techniquement : elles se forgent leurs propres méthodes et outils (reporting, contrôle de gestion, credit management, comités stratégiques…)

A l’opposé, la TPE-PME et son dirigeant manquent le plus souvent de ressources, de lucidité voire d’objectivité. Les expertises et les outils devront donc lui venir de l’extérieur, un co-pilote en quelque sorte (expert-comptable, conseil).

Méthodologiquement, il nous paraît cependant crucial de distinguer ici deux niveaux distincts pour piloter l’entreprise, en recourant à la métaphore du rallye automobile

a. Le « pilotage temps réel » en cours d’étape et les alertes-écarts

Dans le rallye automobile, l’unité de temps est fréquemment la journée ; pour piloter l’entreprise, c’est le plus souvent l’année (ce peut être le semestre, le trimestre, la saison…).

On navigue alors « aux instruments ». Les cadrans du tableau de bord doivent permettre de suivre en temps réel la vitesse instantanée et moyenne (équivalent : le CA quotidien et cumulé), la consommation de carburant et l’usure des pneus (équivalent : les achats et consommables, les temps de fabrication), la fatigue de l’équipage (équivalent : le dirigeant et ses équipes), les écarts par rapport aux prévisions météorologiques (équivalent : la conjoncture économique et politique, les grèves…), le chrono par rapport aux autres coureurs (équivalent : positionnement concurrentiel, part de marché). Le circuit est tracé à court terme. Le pilote (comme le chef d’entreprise) est le « nez dans le volant ». Le co-pilote, muni de la feuille de route, guide une conduite optimale et prévient à l’approche des virages et des passages difficiles (équivalent : dégradation des marges, impasses de trésorerie…).

Dans la PME, il s’agit de mettre en place des tableaux de bord avec les indicateurs pertinents, de les suivre et de redresser la trajectoire pour éviter la sortie de route, de perdre des secondes précieuses (prospects, clients, affaires). Toutes les PME n’en sont pas dotées. Certaines naviguent à vue. Et c’est évidemment la source la plus immédiate et flagrante des difficultés.

En fait, ces tableaux de bord se concentrent principalement sur les ventes, les marges et la trésorerie. À court terme.

Problème : si l’on constate sur le tableau de bord en cours ou en fin d’étape que l’on est parmi les derniers, que l’on est à court de carburant, que le pilote épuisé s’endort au volant, que l’on s’est perdu au milieu des sables, on se trouve sans doute face à un manque de préparation et de vision stratégique.

b. Le « pilotage stratégique » au bivouac (bilan périodique) et les alertes-structure

Ainsi, pour totalement indispensable que soit cette instrumentation pour maîtriser et optimiser le parcours intra-étape (équivalent : intra-annuel), elle ne saurait cependant suffire à la bonne marche de l’entreprise, à son développement harmonieux, et de manière induite à la prévention de ses difficultés.

Il convient dès lors de donner toute son importance au bilan d’étape et à la préparation des étapes suivantes pour piloter l’entreprise avec la hauteur nécessaire . C’est le temps du bivouac : on se pose pour réfléchir.

Et là, les problématiques et leurs indicateurs sont différents, de nature stratégique et structurelle. Il importe alors d’analyser les caractéristiques de ces prochaines étapes (kilométrage, terrain, météo, position dans le classement, handicaps et pénalités…) qui trouvent leurs correspondants en entreprise dans les évolutions de la conjoncture, du secteur, des réglementations, des concentrations, de la